国际金属市场一周综述(2010.10.11~10.15)

概要

●ETF Securities称将设立基本金属基金

●美联储9月会议记录称不久后放宽货币政策是适合的

●贝南克称美联储可能放宽货币政策

● 全球汇率战将释放更多流动性

●2月铜库存触及555,000吨至今,已下降逾30%

★行情回顾

本周国际金属市场整体呈现强势运行,上升趋势继续得以保持。期铜周一从逾两年高位回落,美元兑欧元上涨限制其动能,但是美元仍疲软的基本面限制期铜跌幅. 美国开启第二轮量化宽松的预期上周拖累美元兑欧元跌至八个半月低位,料将继续支撑铜及其它基本金属. 计划成立基本金属上市交易产品的新闻同样提供支撑,因投资渠道更加便捷将激发投资兴趣. 伦敦金属交易所(LME)指标三个月期铜收跌10美元,收报每吨8,290美元。期铜周二尾盘上扬,之前公布的美国联邦储备理事会(美联储,FED)会议记录显示,联储官员们认为疲弱的经济很快可能需要扶助,且讨论了提供支持的途径. 会议记录提振欧元和美国股市.交易商称,也扶助推高铜价.

伦敦金属交易所(LME)指标三个月期铜收报每吨8,350美元,个月期铝,期锌和期铅跟随铜价上涨,触及4月来最高水准. 期铜价格周

伦敦金属交易所(LME)指标三个月期铜从27个月高位每吨8,490美元回落,收报每吨8,400美元,

美国劳工部周四公布,美国

期铜价格周五收高,录得连续五周上涨,因美国纽约联邦储备银行10月制造业指数超越市场预期,且美国联邦储备理事会(美联储,FED)料进一步放宽货币政策,提振金属需求前景.

LME主要金属合约本周同样走高,其中锡创出新高,锌和铝触及五个月高位,铅触及1月以来最高.

美联储主席贝南克称,低通胀、高失业率意味着需要进一步宽松货币政策,但同时表示政策制定者正考虑合适的力度.整体看,由于全球流动性的充裕,金属市场的牛市仍然在持续当中。

★前期观点回顾与评估

笔者在上次报告中有关:“铅价短期4浪性质整理结束后,继续展开第5浪的上升行情。锡价摆脱上升通道束缚呈现加速态势,强势明显。镍价则维持在上升通道当中,震荡上升仍然是近期特色。上海锌在实现了此次上升5浪结构后,经过短线调整,市场具备了延伸结构的条件,未来一旦突破前高,则表明延伸结构的7浪已将展开。伦敦方面也在推动结构后运行在6浪整理中,后市存在向上运行7浪的条件。上海铝以及伦敦铝自身动力不足,跟随金属市场整体运行的特征较为明显。伦敦铜价也运行在6浪运行中,其下方调整空间明显受到限制,短期内一旦站立7800美元,则上方目标将被锁定在8170美元一线。上海市场短期6浪整理受制于60500元压制,后市一旦攻克该位,则7浪运行的目标将在63600元一线。”的观点基本与市场运行一致,金属价格在经过一段时间的整理后,再度展开7浪性质的上升行情,短期内其上升目标均得以逐渐实现,而整体而言,金属市场的牛市没有遭到破坏。

★ 本周市场焦点

金属价格从全球汇率大战中获益

近几周来,全球的目光不约而同的投向了汇率市场,都在为汇率问题而感到担忧,各大媒体更是以耸人听闻的语调来描述这种担忧:“汇率战争正在越走越近”,甚至于有媒体用“第三次世界大战”来形容这种纷争。显然,人们的担忧不无道理,几个月来围绕各国本币的运行而展开的争端愈演愈烈。全球金融危机爆发以来,各国政府为挽救经济而采取宽松的货币政策,使得各国经济得以快速从危机中走出来,而在随后的经济复苏过程的步伐却显得步履蹒跚,尽管各国政府采取了各种方式来提振经济,但经济运行似乎始终没有能够摆脱二次衰退的阴影,全球经济的不平衡和贸易的不平衡再度成为各国政府关注的重点,这其中外汇市场似乎格外引人瞩目,在过去的一年里,哪个国家或地区的本币贬值,则几个月后经济运行就出现好转,而一旦升值,则数据明显糟糕,尤其是今年上半年人们甚至于担心欧元区将出现崩溃,但在欧元大幅贬值后,人们发现区域经济明显出现转强的势头,而同时美元在这个时期的上升导致最近公布的经济数据不断恶化。在这样的背景下,各国政府竞相采取更为宽松的货币政策来实现本币的贬值,从而在这场汇率大战争取胜。美元作为全球的支付以及结算体系,其霸主地位令其在货币示弱战中更为疲弱。金属市场就是在这样的环境中获得货币的支撑而持续保持强劲的上升势头。

作为全球经济的引擎,美国在金融危机后大规模的采取量化宽松的货币政策是导致外汇市场剧烈波动的根源。而经济复苏的缓慢使得贸易不平衡成为其干预外汇市场的口实。在人民币二次汇改之后,人民币兑美元已经实现了3%的升值,但美国的贸易赤字,尤其是对华贸易逆差仍然在扩大,使其更加有针对性的对人民币进行施压。美国商务部

由于经济的复苏渐入窘境,一些国家纷纷开始抱怨对方搅乱了全球市场的需求,尤其是那些使用汇率手段影响资本流动和市场流通的国家。人民币问题成为焦点中国并不愿意让人民币汇率过快增长,而美国和欧盟等国家却都认为人民币的汇率被严重低估了,并由此影响了全球经济的流动,甚至损害了某些国家的贸易利益。即使如此,发到国家还是倾向于压迫人民币升值而不采取所有“汇率操纵国”而全面启动贸易报复方式,从而令外汇市场波澜不断,美国财政部

即使如此,已经拉开帷幕的汇率战仍然在不断深化当中,最为突出的就是美国即将启动的新一轮量化宽松的货币政策,美联储主席伯南克

巴西财长曼特加也在

法国央行(BOF)行长诺亚

芬兰总理基维涅米(Mari Kiviniemi) 0月13日表示,欧元将难以维持在当前高位,并盼见中国人民币以更快速度升值。

韩国央行行长认为,外汇市场的波动性是韩国央行维持主要政策利率稳定所需考虑的因素之一。尽管外汇不是央行决定未来利率政策的唯一因素,但是全球外汇市场波动性加剧给韩国这一亚洲第四大经济体带来风险。

由此可见,起始于美国货币政策而导致的全球性货币战或者汇率战已经促使多国参与其中,以避免本币相对升值而伤害本国经济,汇率战在不断深化当中,而各国压低本币贬值的一个通行的方式就是释放流动性,其中美元作为强权货币,在竞相示弱的过程中释放出更多的流动性,其弱于其他货币将是市场的表现。在这样的背景下,包括金属在内的大宗商品将继续受到来自流动性以及美元走弱的支撑而呈现强势运行。

★机构观点

Aurubis AG:精炼铜产量和需求的不平衡性日益凸显,成为铜价未来走势的关键因素。尽管对中国蓬勃的经济增长感到担忧,但2011年其仍将是阴极铜市场活跃的消费者,Aurubis表示,我们再度看到中国铜需求上升,因受该国今年库存下降引发。供应限制预计仍将成为高悬于市场的上行压力。现货铜精矿市场也攀升,受助于一些冶炼厂宣布削减产能。

苏克敦金融:基金属依然受美元疲软支撑.

刚果矿业部:中国和印度的工业化仍是全球铜需求增长的主要推动力,因两国在基础设施建设上需要用到大量基本金属。两国需求提振刚果采矿业发展,在20世纪80年代采矿业繁荣时期,刚果每年铜产量大约在50万吨,随后十年低迷的铜价令采矿行业逐渐变得萧条。

标准银行:尽管金属持续攀升,但市场氛围依然从紧。投资者虽然不愿积极逢高抛售,似乎对大举买入也不感兴趣。距下次美联储会议尚有三周时间,而央行再次实施定量宽松以及其他举措的前景愈加清晰,这意味着市场注定将在这期间维持波动行情。有鉴于此,技术指标的重要性凸显,尽管此时许多基金属的基本面十分强劲。

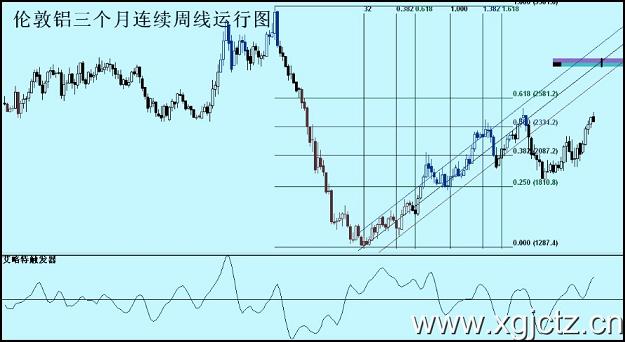

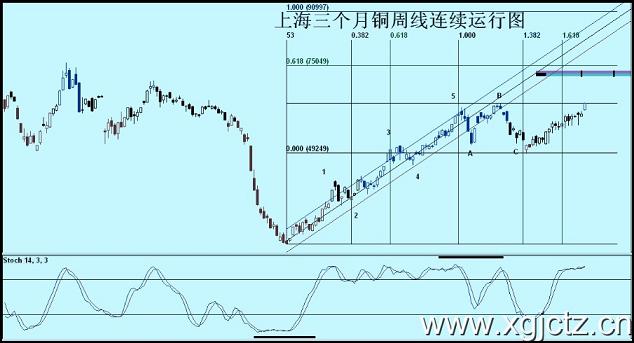

★图表一览

★ 综合分析

与往年相比,金属市场在今年“金九银

在全球经济复苏缓慢的大背景下,全球新一轮的刺激措施呼之欲出。本周三公布的美联储会议纪要显示,政策制定者认为不久后进一步放松政策可能是合适的,考虑的重点主要放在购买国债及能刺激通胀预期的方式上,以此来刺激美国经济复苏,缓解美国高失业率。此外,美联储连续第三次下调了美国经济增长预期,预计2010年下半年及2011年经济增速较此前预计更为缓慢,2012年将进一步回升,不过经济二次衰退的可能性很小。美联储重启量化宽松已箭在弦上,投资者信心得到进一步鼓舞,金属市场再度从中受益而表现强劲。

相较于美联储的量化宽松政策,其他主要经济体也不甘示弱地陆续推出刺激政策来应对经济复苏及贸易不平衡的现象,一场“汇率大战”就此拉开大幕。日本政府时隔6年半以来首次干预日元汇率,通过抛售日元,买入美元的方式使日元兑美元汇率下降;此外日本央行宣布将利率目标从0.1%调降至0—0.1%区间内,并承诺此利率将维持至物价企稳,可见日本政府重启宽松货币政策态度异常明显。而欧元区也尾随其后,欧洲央行宣布维持基准利率在1.0%的历史地位不变,并强调了欧洲经济正在温和复苏。从中我们可以窥见欧元区量化宽松的政策依然保持不变。不断释放出的流动性为金属市场不断输送血液,而金属价格也从中得到一定的支撑。

美联储不断释放出的流动性加速了美元贬值,美元中期向下的弱势格局已成定局;而其他各国政府纷纷推出的量化宽松的财政政策和货币政策也使市场始终保持着大量流通中的货币,愈演愈烈的“汇率战”加速了全球流动性,同时也带来了未来通胀风险的预期上升。金属市场将在这热火朝天的氛围下继续保持强有力的涨势。

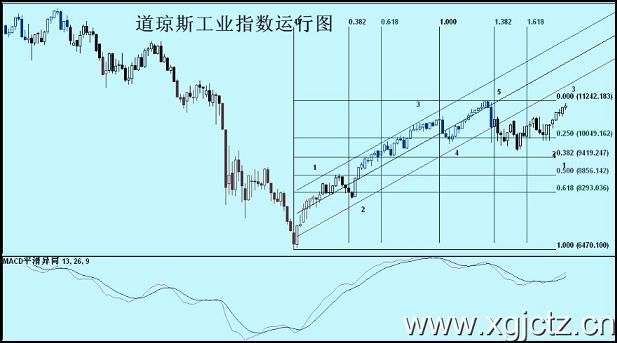

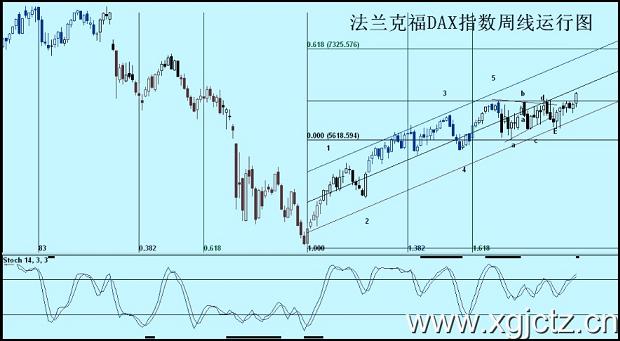

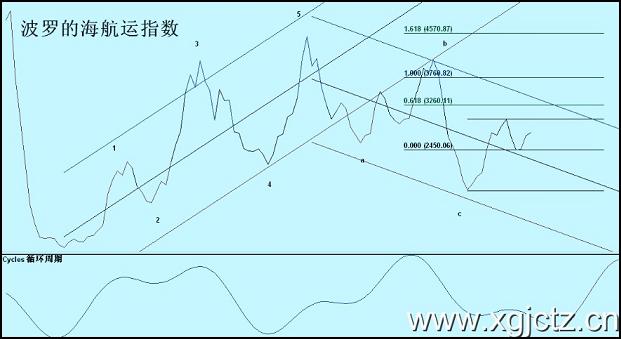

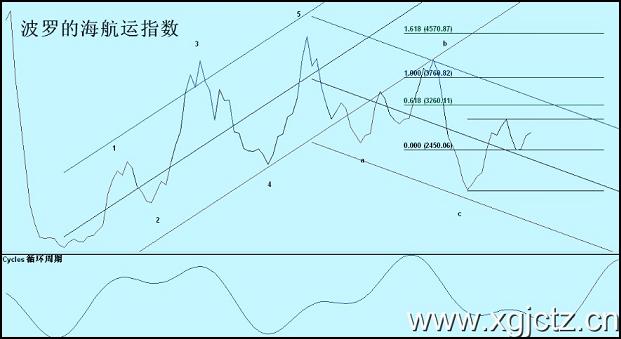

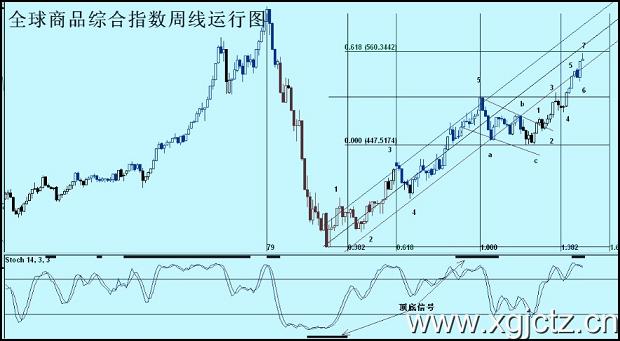

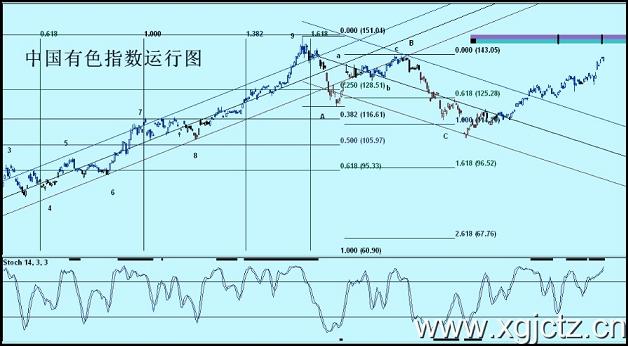

周边市场以及相关看,道琼斯工业指数在其中继型头肩底确认后,其持续上行作为市场的选择,无疑对于市场人气起到稳定的作用,而法兰克福DAX指数则突破几个月来的中继型整理区间,短期内不断刷新高点应该成为市场特征,同样表明投资者对于未来的相对乐观情绪。今年以来经济运行最强劲但股市最弱的中国股市在近期也一改疲弱态势,呈现调整结束后的第二个上升波,对于资本市场的人气恢复功不可没。波罗的海航运指数在结束了上半年不断走弱的格局后,整体呈现缓慢回升的运行态势,表明经济活跃程度渐渐得到改善,消费有所提升。美元指数的疲弱跃然于纸上,其指数在80点一线失守后,弱势尽显,运行上为第二个下降推进波,短期内可能出现整理,但在其弱势没有改变的情况下,其运行对于商品的支撑仍将继续。全球商品综合指数在6月份结束了上半年的调整行情之后,整体运行在推动行情中,结构上运行一个延伸结构的上升,目前运行在该结构的第7浪中,近期再度回调将被定为8浪性质的整理,未来仍然存在新的冲击条件。纽约原油近期运行在反弹后的区间内,中继结构,未来可能再度展开小级别5浪性质的上升。纽约金在持续上涨中实现了近期1375~1380美元一线的测试,短期内有巩固的需要,但强势没有发生改变。白银市场则在近期呈现加速上升的态势,其多头控市格局得到了强化。整体看,周边市场以及相关品种仍然维持相对利多的运行格局,对金属市场运行较为有利。

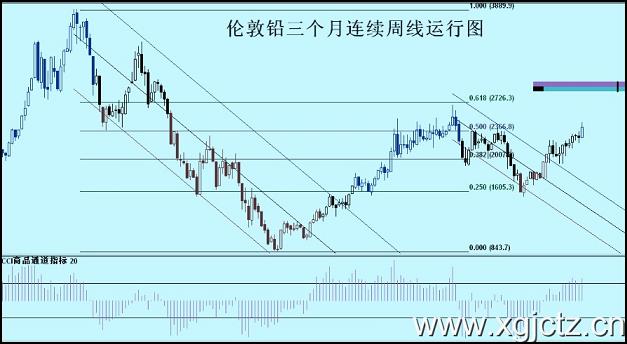

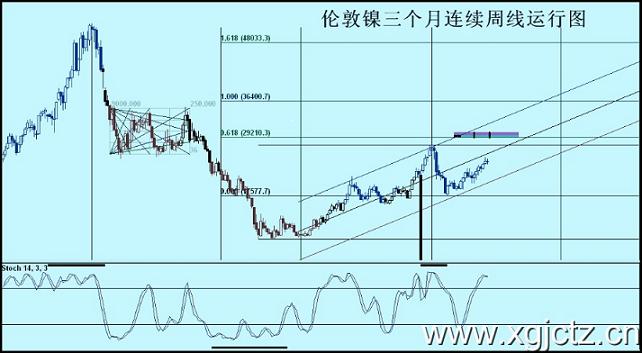

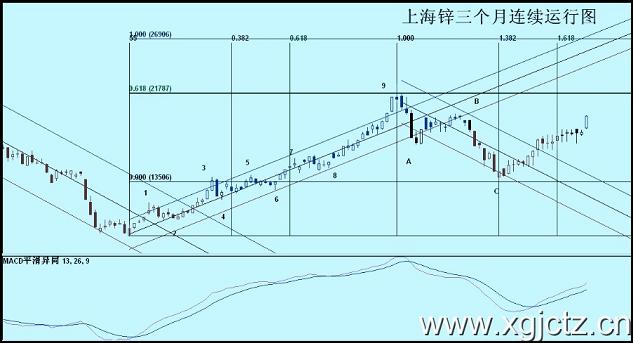

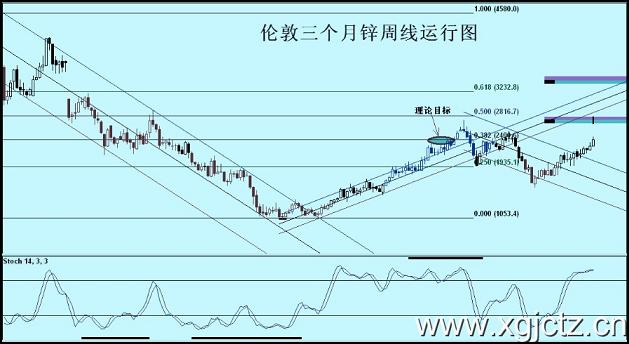

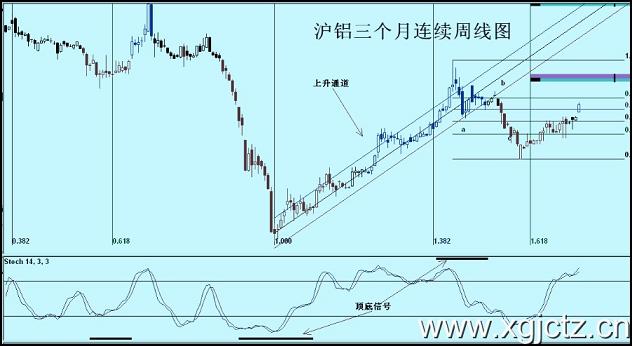

金属市场自身看,中国有色指数近期的快速上升使得其一个7浪性质的上升得到展现,而同时8浪整理也在悄然的酝酿之中。铅价在结束上半年的调整行情之后,近期的回升已然运行了一个明显的推动结构,近期不排除出现调整行情,但整体上的强势难以发生改变。锡价则表现强劲,前期的地位震荡为市场的上行积聚了能量,近几周的加速上升表明其上升节奏已经发生了改变,目前这种强势没有发生改变。上海锌近期运行在本轮延伸结构的第7浪中,有调整要求,下方18600元一线为市场提供支撑,整体的上行趋势没有发生改变。伦敦方面同样在实现7浪上升后,技术上有巩固的要求,下方2250美元一线将对市场构成支撑。上海铝则运行在15300元至15900元区间内震荡整理,后市仍然倾向于上行。伦敦方面短期内快速上行之后,同样有巩固的要求,2310美元将对市场构成支撑。上海铜价在接近年内高点后,其7浪性质的上行基本得到实现,短期内其调整将以60600元为支撑而进行巩固,后市仍然将再度上行。伦敦方面,近期的上涨使得本轮上升中的第7浪得到了实现,短期内不排除出现一定的调整,7930美元之上进行巩固将是铜价在近期内的运行特征,整体上的上涨趋势不会发生根本的改变。